初めよしよし、後バシバシ 住民税は後からやってくる!

新年度が始まりました。就職・転職・退職と動く季節です。

いろいろな手続きや新しい人間関係を築くのに慌ただしい時期です。

今回は知っておかないと怖い、後からやってくる住民税のお話です。

私たちが納める税金には納め方で分けると「直接税」と「間接税」があます。

直接税の主なものに「所得税」と「住民税」があります。

会社員の方は給与明細を見ると「所得税」「住民税」が引かれてます。(そのほかにも社会保険料や雇用保険料など額面の2割ほどが引かれて手取りになっているので少ないなぁ、と感じることもありますよね)

同じように引かれている「所得税」と「住民税」ですが、いつの所得に対して徴収されているのか、が異なります。端的に言うと、

・所得税は「今年の所得に対して今年払う税金」

・住民税は「昨年の所得に対して今年払う税金」

です。

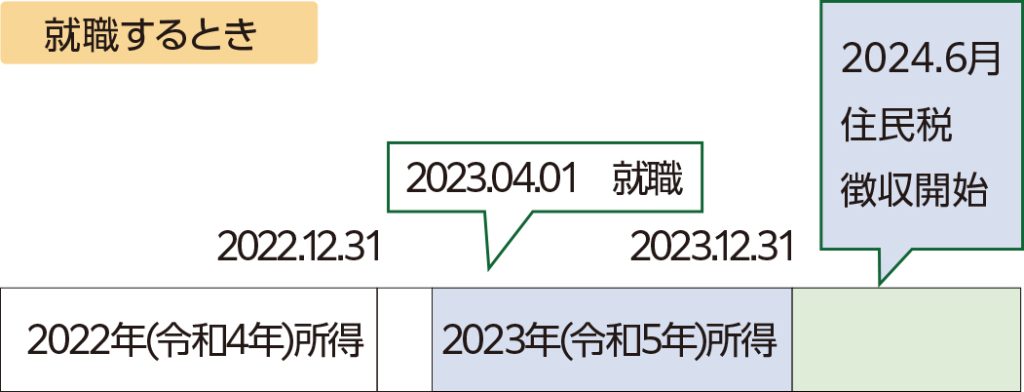

住民税は、その年1月1日時点で市町村に住所がある方について、前年の1月1日から12月31日までの所得を基準として課税されます。就職したとき、退職したときがわかりやすいので図で表してみましょう。

2023年4月1日に就職した人で、前年(2022年)までの所得がない場合、就職して1年目は前年の所得がないため住民税は徴収されません。来年(2024年)6月から前年2023年4月1日から2023年12月31日までの所得に応じて徴収されていきます。(毎月の給与と一緒に徴収される特別徴収の場合)

つまり、就職して1年目は住民税が引かれないので手取りが多い → お金の貯め時 ですね。

(就職して2年目のほうが住民税が引かれて手取りが少なくなることもあります)

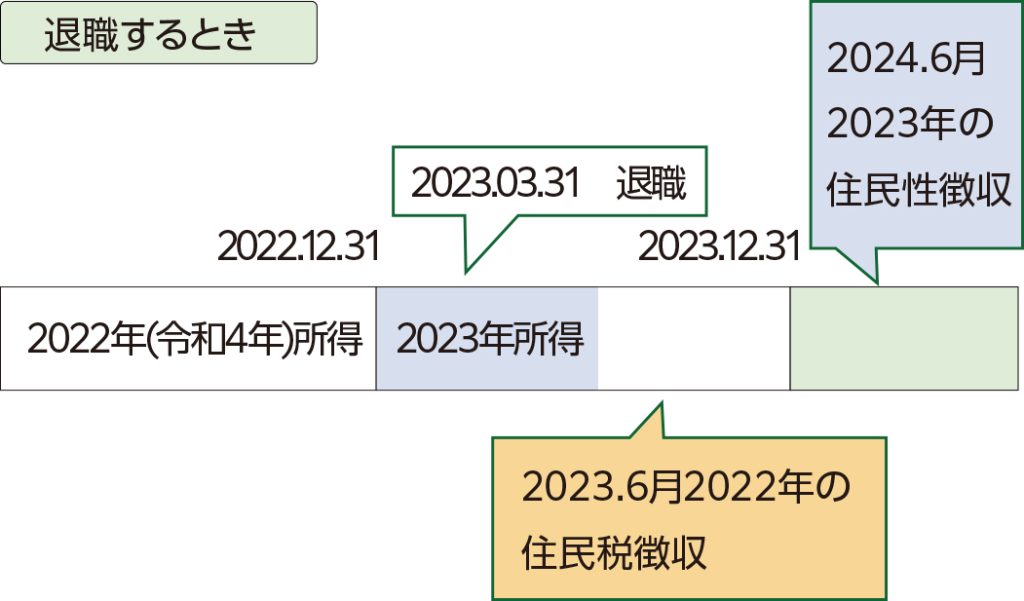

では、退職するときはどうなるのでしょうか?

2023年3月31日に退職した人の例です。退職後に前年(2022年)の所得に応じた住民税を払う必要があります。また、退職した翌年の2024年にも退職した年(2023年)の所得に応じた住民税を払う必要があります。

※実際の納付方法の例

・退職する月にその月の給与や退職金から一括納付する

・再就職先が決まっていれば特別徴収(給与から引いて納付)を引き継ぐ

つまり、退職するときには後から税金を納めなさいといわれるので手元にお金を準備しておきましょう、ということになります。

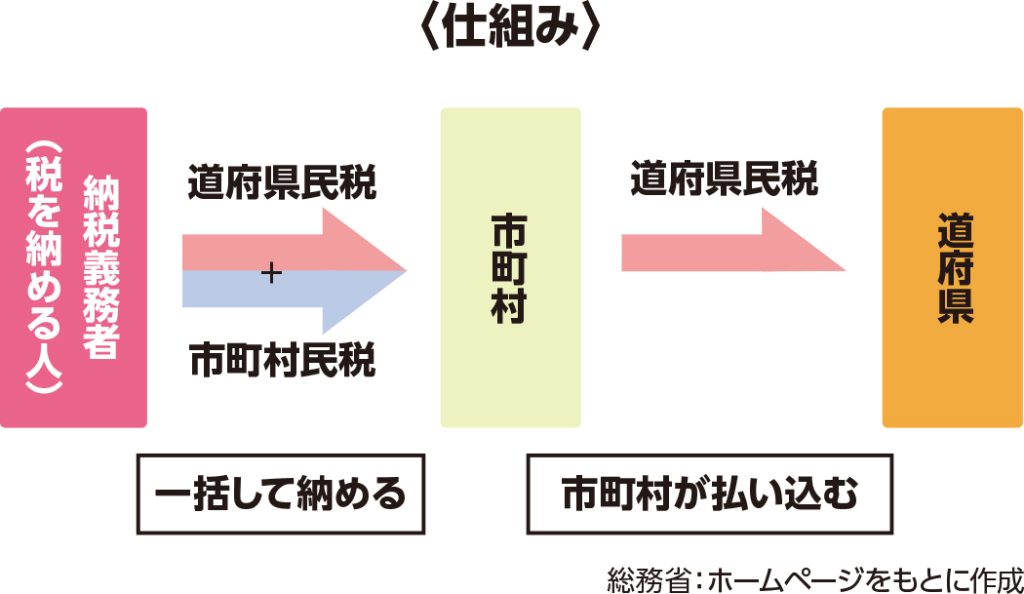

また、住民税は「市町村」と「道府県」に納めますが、別々に納める必要はありません。

住民税には「所得割」と「均等割」があり、次のように課税されます。

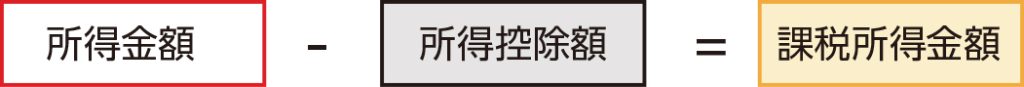

(1)所得金額から、所得控除額(詳しくは後述)を引き、課税対象となる所得金額(下図の課税所得金額)を求めます。

(2)課税所得金額に、所得割の税率である10%を掛けた後、税額控除額(詳しくは後述)を引き、所得割額を求めます。

(3)所得割額と、均等割額(5,000円)を足したものが、個人住民税の税額となります。

以下、総務省のHPから抜粋します

・個人住民税は、その年の1月1日時点で市町村(道府県)に住所がある方に対して課税されます。

・所得割の税率は、所得に対して一律10%とされており、前年の1月1日から12月31日までの所得で算定されます。

・均等割は、個人住民税は「地域社会の会費」的なものであるとして負担を求める個人住民税の性格を反映したもので、通常5,000円(市町村民税3,500円、道府県民税1,500円)※と定められています

※東日本大震災を踏まえ、地方団体が実施する防災費用を確保するため、2014(平成26)年度から2023(令和5)年度までの10年間、市町村民税・道府県民税ともに500円ずつ引き上げられています。

・個人住民税の納付の方法には、「普通徴収」(市町村から送られてきた納税通知書で支払う方法)と「特別徴収」(給与・年金から支払者が差し引いて納める方法)があります。

税金の計算方法は所得税とよく似ています。けれど、個人住民税が「地域社会の会費」的な性格を持つことから、個人住民税の方が所得税よりも控除額が小さいものが多く、税率も一律(10%)になっています。

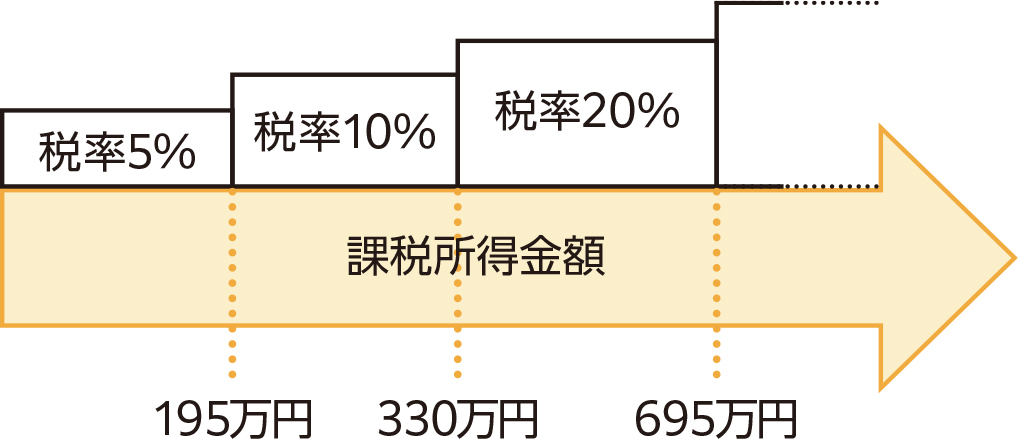

所得税は超過累進税率です。

〈参考〉超過累進税率

超過累進税率とは、課税対象の所得が一定の金額異常となった場合に、「超過した部分」にのみ高い税率で課税する方式のことです。

「所得税」と「住民税」。よく似ているようで「対象となる所得」「控除」「税率」など異なる部分もあります。所得が低い場合は住民税の税率の方が高く、所得が高い場合は所得税の税率の方が高くなります。

「税金=とられるもの」というイメージが強くて「税金=ワクワクする」感じる方はごくわずかだと思います。日本国憲法第30条に「国民は、法律の定めるところにより、納税の義務を負ふ。」とあり、中学校で国民の3大義務として習います。けれど。「法律の定めるところにより」→「法律は国民の代表がつくる」→「私たちには国民の代表を選ぶ権利がある(憲法15条)」となることから、「納税は権利」という考えが近代にはあります。また、納税者の権利を守るために平成15年には「納税者権利憲章を持たないのはG7のうちでイタリアと日本だけである」と参議院での質問も行われています。

おりしも今年、令和5年度は東日本大震災の復興・防災のために住民税の均等割が4,000円→5,000円になっている最後の年度です。今後どのようになっていくのか、関心をもってみていきましょう。

すぐにできることとしては、「住民税は後払い(クレジットカードの支払いと似ていますね)」ということに気を付けて

・住民税がかからないうちに貯金する

・住民税を支払うお金を残しておく

ということでしょうか。

税金とも、かしこくお付き合いしていきましょう。

〈参考〉

個人住民税均等割の税率改正 - 東京都主税局

https://www.tax.metro.tokyo.lg.jp/press/2013/zeiritsu.html

地方税制度|個人住民税

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/150790_06.html

納税者の権利憲章に関する質問主意書

https://www.sangiin.go.jp/japanese/joho1/kousei/syuisyo/142/syuh/s142016.htm

納税者権利憲章の策定・公表

https://www.nta.go.jp/about/council/shingikai/110303/shiryo/pdf/06.pdf

この記事の執筆者:三島 佳予子(Kayoko Mishima)

保有資格:CFP・1級ファイナンシャル・プランニング技能士 / 住宅ローンアドバイザー /宅地建物取引士