盆・正月、人が集まるときに考えてみる“人が生きた証”

いつかは必ずやってくる相続。

生・病・老・死(最近では生・病・老(介護)死とも言われる)

人が生きていれば死は必ず訪れます。

そして、人が生きた証として相続があります。

「相続税を払うほど財産がないから関係ない」

と無関心でいて困ることになるのが相続です。

なにせ、お祝い事は計画的に準備できるが、お悔やみ事は突然やってくるものだからです。

「相続」というと、相続税・節税・遺言・エンディングノートなど、色々なワードに惑わされがちです。

誰が、誰に、何を残したいのか・・(残す人の立場)

誰から、何を、どのように残してほしいのか・・(残してもらう人の立場)

誰しもが残す人、残される人の両方の立場に立ちます。

順番に考えていきましょう。

誰が相続人になるの?

分け方は?

相続は第1順位から順に行われ、第1順位の人がいないときに第2、第3順位と相続が行われていきます。また、配偶者は常に相続人となります。

<第1順位>

配偶者(1/2)+死亡した人の子供(1/2)

その子供が既に死亡しているときは、その子供の直系卑属(子供や孫など)が相続人となります。子供も孫もいるときは、死亡した人により近い世代である子供の方を優先します。

<第2順位>

配偶者(2/3)+死亡した人の直系尊属(1/3)

父母も祖父母もいるときは、死亡した人により近い世代である父母の方を優先します。

<第3順位>

配偶者(3/4)+死亡した人の兄弟姉妹(1/4)

その兄弟姉妹が既に死亡しているときは、その人の子供が相続人となります。

以前に登場した一郎さん家族の例で相続人と法定相続分を見ていきましょう。

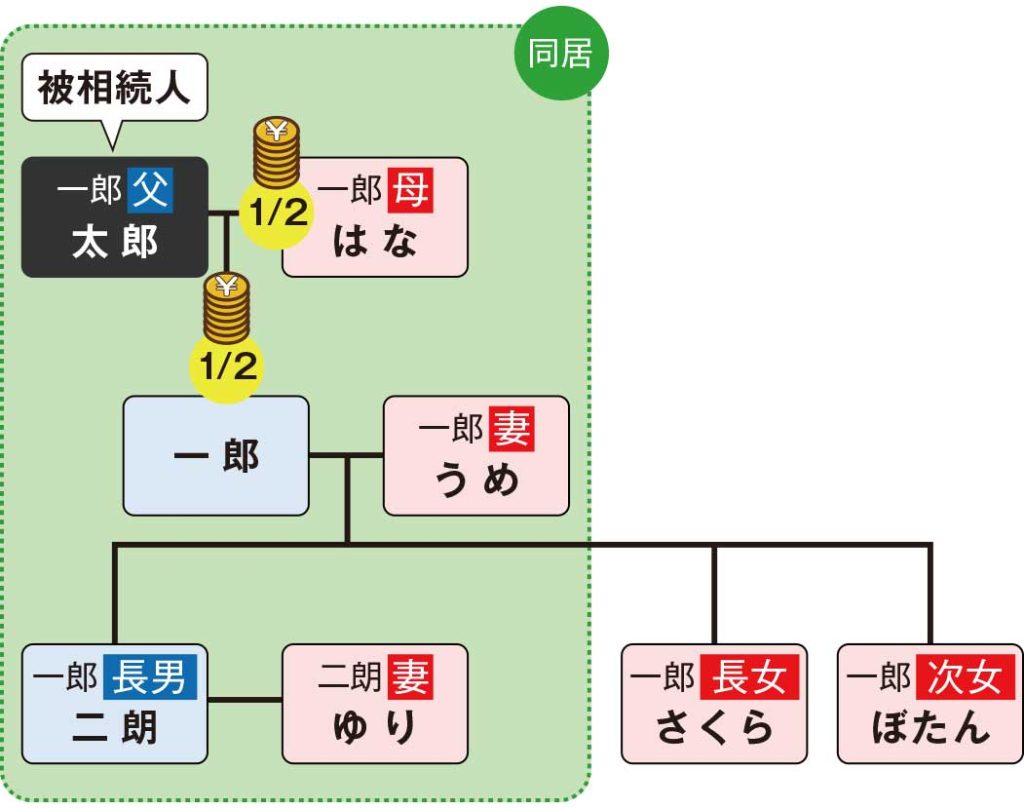

①一郎さん父、太郎さんがお亡くなりになった場合

第1順位の「配偶者+子」の相続になります。(子供は一郎さん一人)

法定相続分は、妻の「はなさん」1/2、子供の「一郎さん」1/2になります。

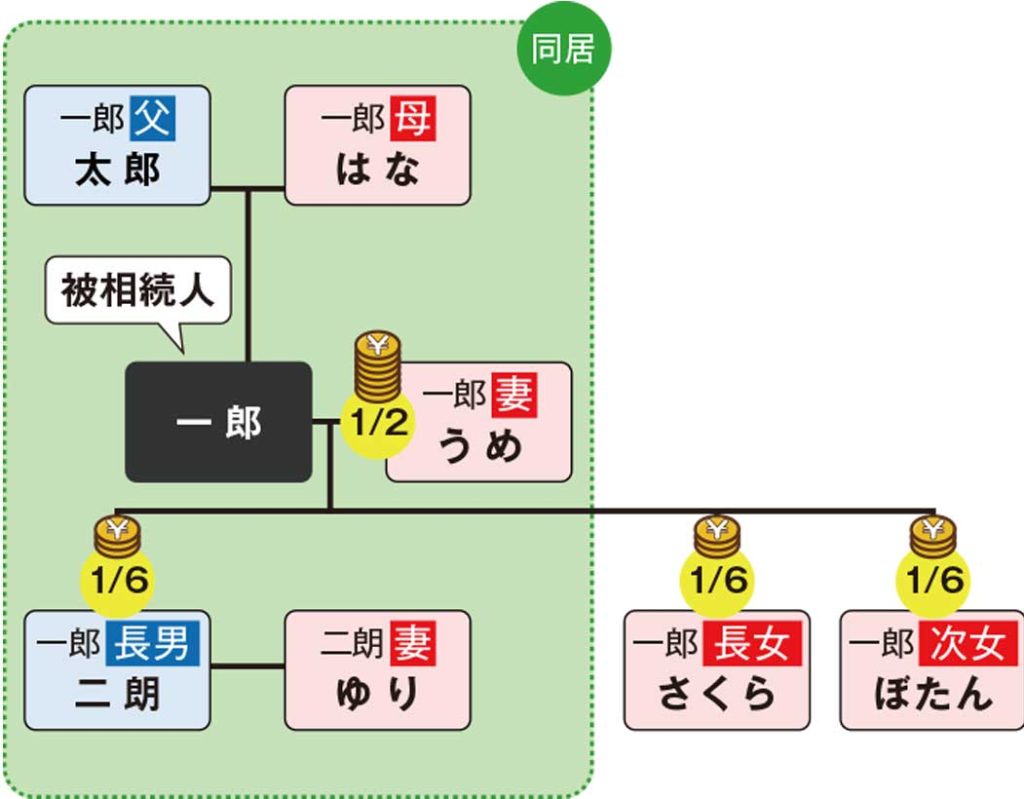

②一郎さんが亡くなった場合

第1順位の「配偶者+子」の相続になります。

子供は3人。第1順位の子がいるので、父母の一郎父「太郎さん」一郎母「はなさん」は相続人になりません。

法定相続分は、妻1/2、子の合計で1/2なので、

妻「うめさん」1/2、

子「二郎さん」「さくらさん」「ぼたんさん」がそれぞれ1/6(計1/2)になります。

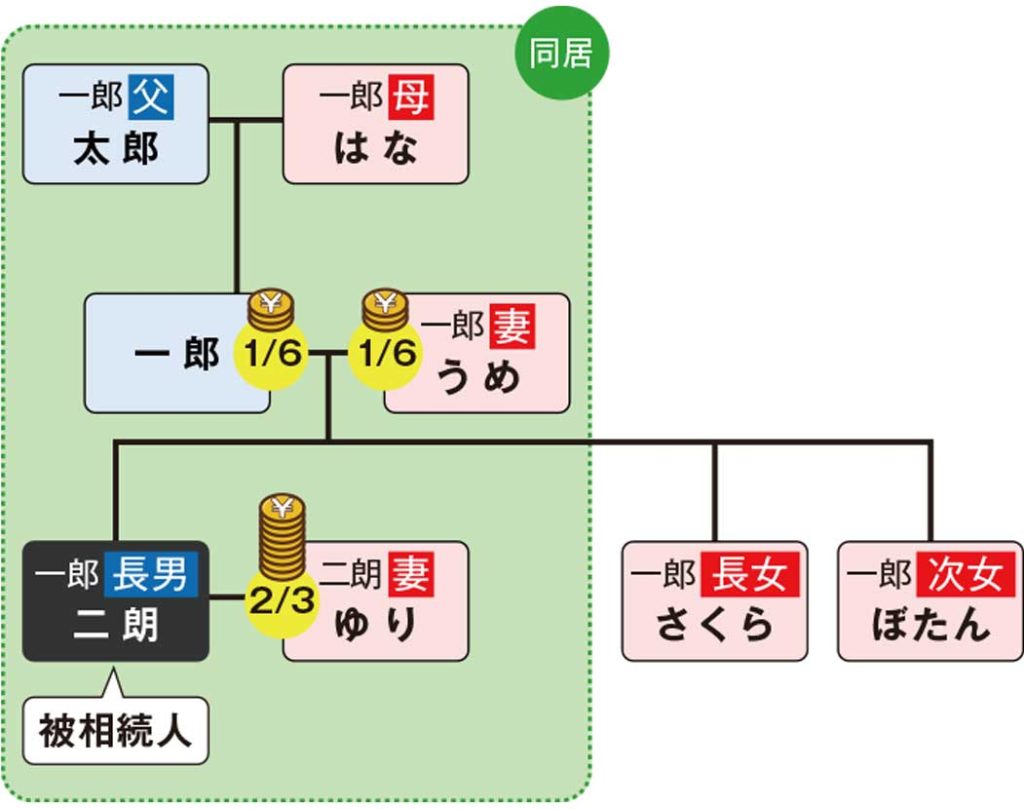

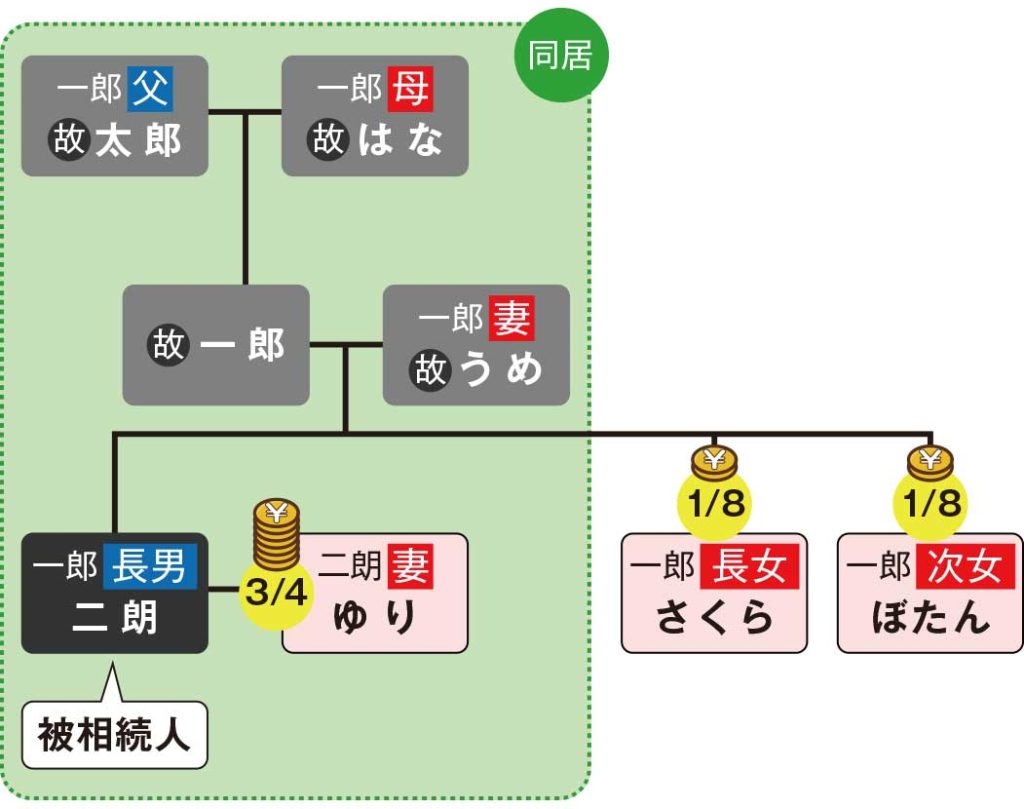

③一郎長男「二郎さん」が亡くなった場合

第2順位の「配偶者+直系尊属」の相続になります。

二郎さんに子がいないときに相続が発生した場合、第2順位の「配偶者+直系尊属」の相続になります。兄弟の「さくらさん」「ぼたんさん」は相続人になりません。

法定相続分は、妻2/3、直系尊属の合計で1/3なので、

妻「ゆりさん」2/3、

父「一郎さん」母「うめさん」がそれぞれ1/6(計1/3)になります。

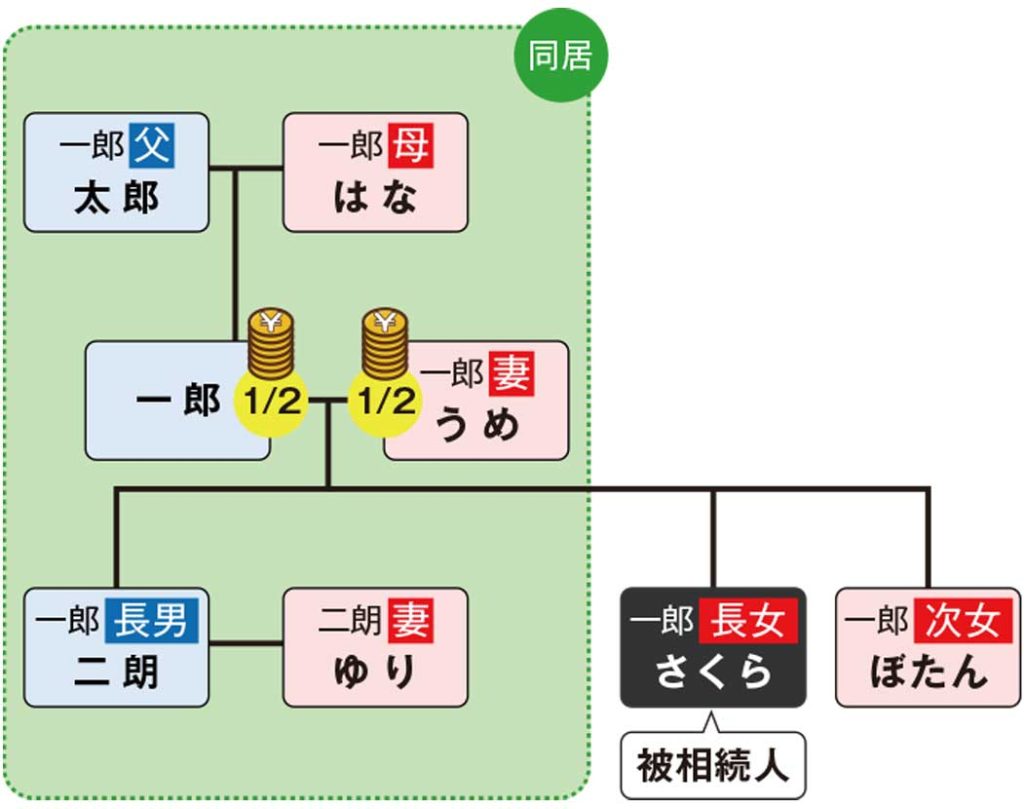

④一郎長女「さくらさん」が亡くなった場合

配偶者も子もいないので、第2順位の「直系尊属」のみの相続になります。

兄弟の「一郎さん」「ぼたんさん」は相続人になりません。

法定相続分は、父「一郎さん」母「うめさん」がそれぞれ1/2になります。

⑤二郎さんが亡くなったときにすでに直系尊属である祖父、祖母、父、母が亡くなっていたときはどうでしょう?

第3順位の「配偶者+兄弟」の相続になります。

妻「ゆりさん」3/4、

兄弟「さくらさん」「ぼたんさん」がそれぞれ1/8(計1/4)になります。

いつ、どよのうな順番で亡くなるかによって、相続人と法定相続分が変わってきます。

法定相続人と法定相続分についてよくある勘違い。

・法定相続人以外は相続人になれない

→ なれます

・法定相続分で分けなければならない

→ ほかの割合にできます

被相続人(お亡くなりになった人)の財産は次の順番で分配・処分されるからです。

⑴ 遺言

故人の遺志が尊重されます。

⑵ 相続人の合意

遺言がなくても相続人の合意が優先されます。

⑶ 法定相続

遺言。相続人の合意が不調の場合、法定相続の規定に沿います。

では、遺言があれば必ずその通りに財産が分配されるか、というと、その通りにはならないケースがあります。

遺留分です。

例えば、幼い子を抱えた妻がいるのもかかわらず、全財産を他人に遺贈する、寄付するなどの遺言があった場合、そのまま妻が財産を一切受け取れなくなるのは妥当ではありません。

そこで、兄弟を除く法定相続人は遺言の内容にかかわらず、相続財産の一定の割合を請求することができるようになっています。

これが、「遺留分」です。

遺留分は原則として相続財産の1/2です。

②の一郎さんが亡くなった場合

妻の「うめさん」の遺留分は1/2×1/2で1/4

子どもたちの遺留分はそれぞれ1/6×1/2で1/12になります。

③の二郎さんが子がいない時に亡くなった場合

妻の「ゆりさん」の遺留分は2/3×1/2で1/3

父母の遺留分はそれぞれ1/3×1/2で1/6

⑤の二郎さんが亡くなった時にすでに祖父、祖母、父、母が亡くなっていた場合はどうでしょう?

妻「ゆりさん」の遺留分は3/4×1/2で3/8

「さくらさん」「ぼたんさん」

兄弟には遺留分がありません。

相続は

・いつ起こるか

・起こったときの家族の状況はどうなっているか

先が読めません。

遺留分の問題もあり、すべてを思い通りに残すこと、残してもらうことはなかなか難しいです。

「家族の仲がいいから」

「残す財産なんてないから」

と、高をくくってはいられません。お金の話がでるともめやすくなります。

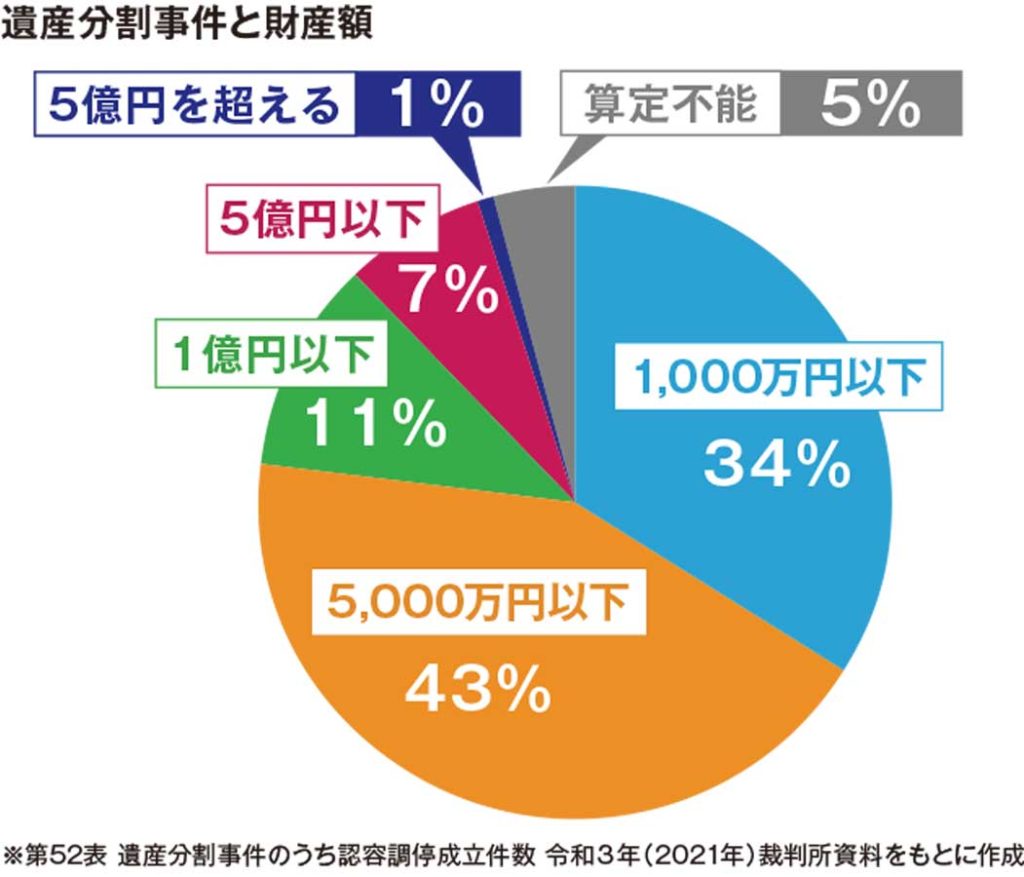

家庭裁判所に持ち込まれた遺産分割事件のうち、相続財産が5,000万円以下の合計は77%と実に3/4以上が相続税がほぼかからない財産額で裁判所に持ち込まれています。

(遺産に係る基礎控除額」は、3,000万円+(600万円×法定相続人の数)の算式で計算します。法定相続人が3人のケースでは基礎控除額は3,000万円+600万円×3=4,800万円、と相続財産が4,800万円までは相続税がかかりません)

残された人が話し合って円満に故人の財産を引き継ぐのが理想ですが、話し合いを行うことで争いになることもあります。

「確実にこの人に、この財産を残したい」、というときに便利なのが生命保険です。

生命保険の保険金は受取人のものです。(遺産分割協議に関わらず)

相続放棄をしても受取れる。

話し合いをせずに受け取れるものがあることで、争いを避けられることもあります。

残された人が楽に生活してほしい、

自分の大切にしてきたものを受け継いでほしい、

相続財産を残す人は、相続人の幸せを祈って残します。

人が生きている限り、生・病・老・死(最近では生・病・老(介護)死)はついてまわります。

盆正月など、人が集まるとき、世間話のように「ねえねえ」と普段の会話にのぼるようにしておくといざという時慌てなくていいですね。

ちなみに、相続については頻繁に改定が行われます。

細々とした相続対策でなく、誰がどのようにくらいの大雑把に考えておいた方がいいでしょう。

参考までに国税庁のHPより「相続税の申告のしかた(令和4年分用)」を添付します。

国税庁のHP「相続税の申告のしかた(令和4年分用)」

https://www.nta.go.jp/publication/pamph/sozoku/shikata-sozoku2022/pdf/E01.pdf

〈参考〉

第52表 遺産分割事件のうち認容・ を除く)―遺産の内容別

https://www.courts.go.jp/app/files/toukei/307/011307.pdf

相続税の申告のしかた(令和4年分用)

https://www.nta.go.jp/publication/pamph/sozoku/shikata-sozoku2022/pdf/E01.pdf

この記事の執筆者:三島 佳予子(Kayoko Mishima)

保有資格:CFP・1級ファイナンシャル・プランニング技能士 / 住宅ローンアドバイザー /宅地建物取引士